2022年即将来临,市场正在重新评估风险。不同货币能在多大程度上抵御不断上涨的通胀,是2022年外汇交易员最需要考虑的问题。

对于Amundi先锋资产管理公司和Brandywine全球投资管理公司等投资管理公司来说,他们倾向于投资那些收益率较高的新兴市场或有望从物价上涨中获利的大宗商品。

而高盛的分析师更加关注由央行政策失误风险带来的进场机会,他们表示,在通胀风险攀升之际,美联储可能会更偏向于接受美元汇率升值并延长加息周期。一些投资者将美元视为“避风港”。

这表明通胀担忧已经成为一种普遍的现象,外汇交易员们不得不保持警惕。通常情况下,一个国家的物价持续上涨,会导致人们倾向于避免持有或押注该国货币走低。

通胀几乎席卷全球,以至于交易员们开始考虑转向有一定相对价值的非主流货币对,他们正在权衡各国央行是否会抛弃传统的货币政策工具,以确保在不损害经济增长的情况下抑制消费者价格的上涨。

Amundi Pioneer外汇策略主管Paresh Upadhyaya表示,市场一直低估了通胀带来的宏观风险。

到目前为止,由于美联储收紧货币政策的前景,以及外界对美联储对控制物价的信心,美元一直保持在高位。即使考虑到实际利率为极低负值,今年美元兑任何主要货币的汇率几乎都出现了上涨,不少观察人士预计,美元的强劲将一直持续到2022年。

根据美国银行在本月发布的一项调查,目前投资者持有的美元头寸,以及对美元走势的看法均达到自2015年以来最乐观的水平。大部分受访者认为,美联储收紧货币政策和通胀将会是2022年的主要风险。

Markets Live的一项全球调查中也反映了这种担忧。在约700名受访者中,有超过30%的受访者表示,通胀是他们最担心的问题之一,他们还担心美联储出现政策失误:要么落后于曲线变化或,要么过快地收紧货币政策。

费城Brandywine的基金经理杰克?麦金太尔(Jack McIntyre)表示,这类担忧早已屡见不鲜,他更青睐与国家资源挂钩的货币,并认为这是积极对抗全球通胀风险的一种方式。目前他持有澳元、加元以及挪威克朗的多头头寸,并且更倾向于用日元和欧元而非美元进行交易。他说:

“我们预计大宗商品价格至少会保持稳定,实际上它还会继续走高。”

麦金太尔表示,曾经有许多央行行长希望本币汇率走低,但随着通胀成为隐患,各国央行可能不得不接受本币汇率升值的事实。他说:

“通胀变得越来越令人担忧,我认为各国央行不仅会容忍、甚至会允许本币走强。”

当然,各国央行应对通胀的方式,以及使用的政策工具,都对货币的走势至关重要。

欧洲也同样面临通胀压力,但与同行相比,欧洲央行似乎没有足够的加息空间来应对通胀。高盛驻伦敦经济学家迈克尔?卡希尔(Michael Cahill)认为,当其他国家央行展示了更强的应对通胀的能力,投资者很可能会寻求持有这些国家的货币。

卡希尔指出,如果欧洲通胀开始影响经济增长,作为历来在货币市场中占相当大的份额的瑞郎可能会更受欢迎,瑞典央行向来不太干预瑞郎的汇率走势。

卡希尔表示,即使通胀使瑞典央行转向转向强硬立场,也可能会提振瑞典克朗兑欧元汇率。他倾向于通过期权来押注这一观点,如果欧元兑瑞典克朗和欧元兑美元触及特定水平,这种押注将有所回报。

Amundi Pioneer的Upadhyaya则认为澳元兑新西兰元有升值的潜力,原因是市场尚未消化澳洲联储相对于新西兰央行更为激进的紧缩进程。

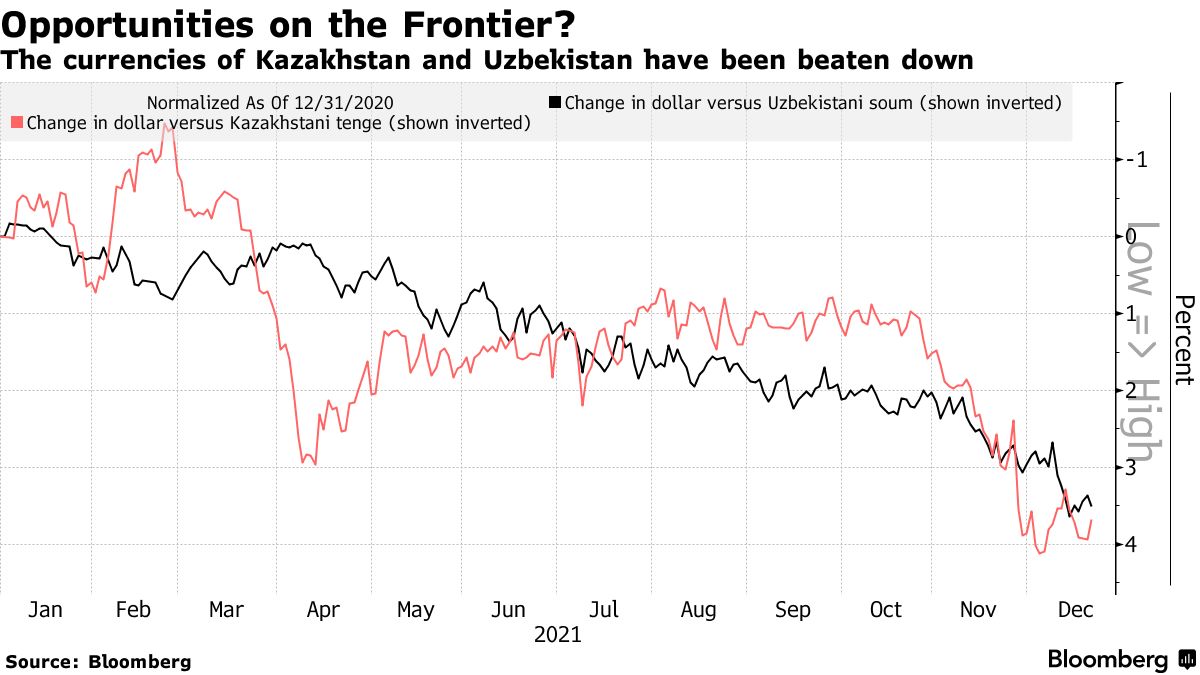

Upadhyaya表示,他一直在关注更具有利基性的新兴市场货币,这些货币的名义收益率和实际收益率都更高。目前,Upadhyaya已经做多了埃及镑、哈萨克斯坦坚戈和乌兹别克斯坦苏姆,并认为印度卢比和印尼盾可能也是不错的选择,他说:

“经过波动性调整后,这种利差交易非常有吸引力。”

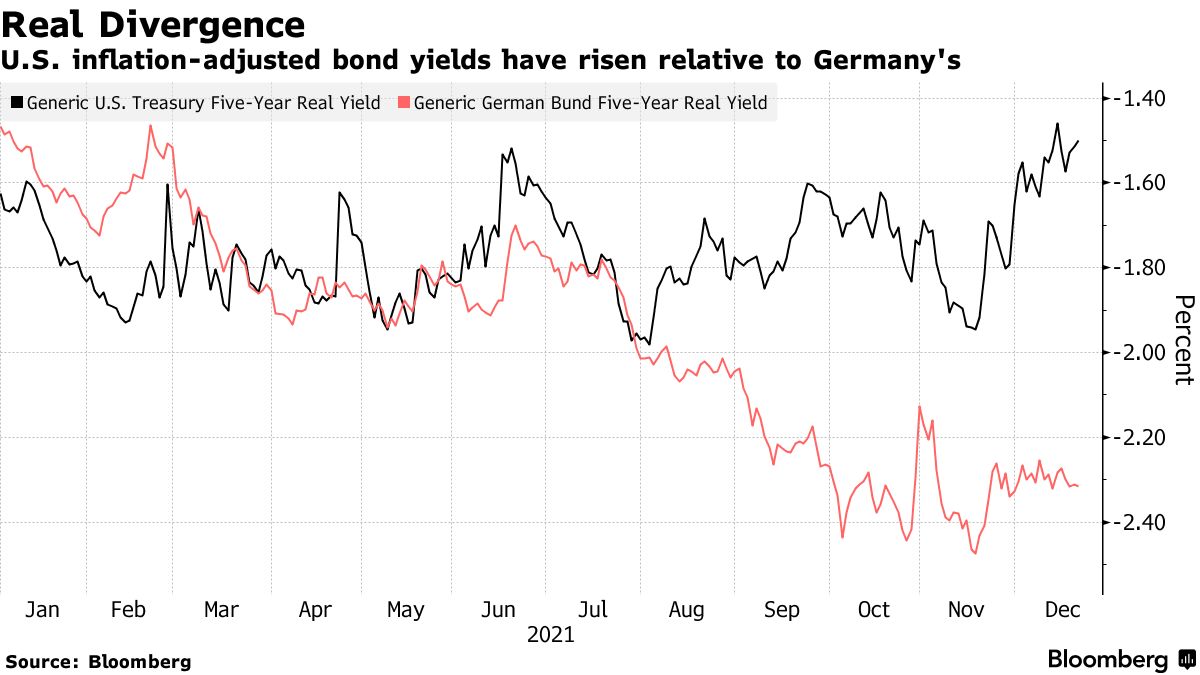

美元是否会持续走强也是投资者们的担忧所在。今年以来,彭博美元现货指数(Bloomberg Dollar Spot Index)已经上涨5.4%,并有望创下2015年以来的最佳年度涨幅。摩根士丹利预计,美联储强硬的立场将提高美国国债经通胀调整后的收益率,至少在2022年上半年之前,美元都将持续受益。

本月,包括了Matthew Hornbach在内的分析师给客户的报告中写道:

“美元的表现会更优,尤其是相对于对实际收益率更为敏感的低收益率债券。”