信贷环比超预期走弱,居民需求不足矛盾凸显

2023年4月货币数据点评

全文共约4848字,阅读大约需要10分钟

文 财信研究院 宏观团队

伍超明

胡文艳

核心观点

一、受银行信贷投放节奏放缓、地产等终端需求仍疲弱等因素影响,4月社融、信贷环比超预期“降温”;结构上企业仍是加杠杆主力,居民短贷、中长贷双双转负,居民消费需求不足矛盾凸显。

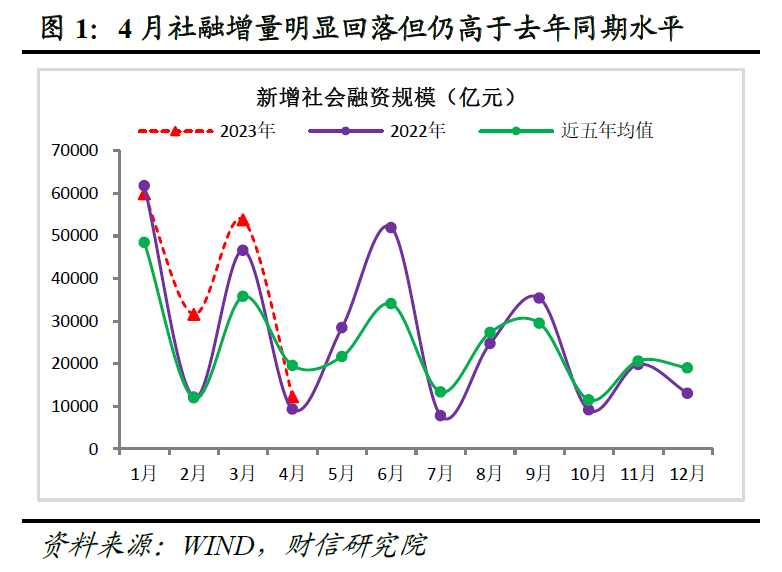

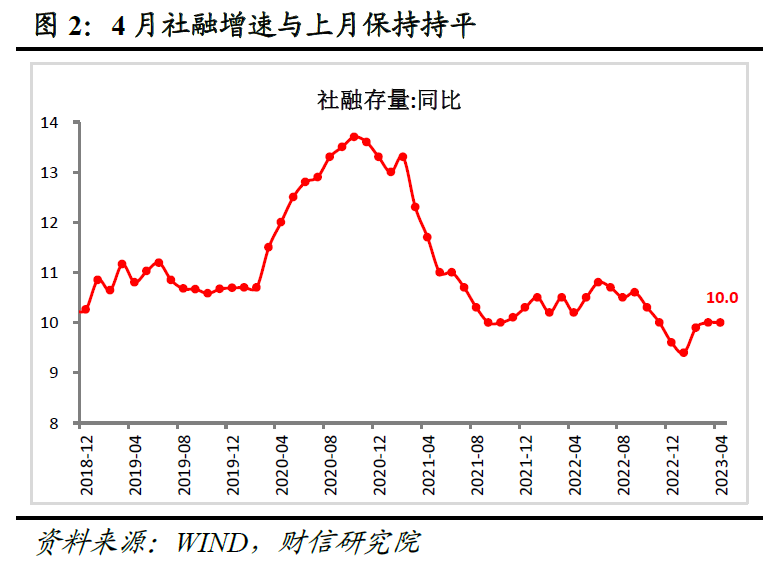

一是社融方面,信贷放缓、企业债券持续偏弱等导致本月社融环比明显回落,低于市场预期和历史同期均值水平,但去年疫情导致的低基数支撑社融同比仍小幅多增,社融增速与上月持平。

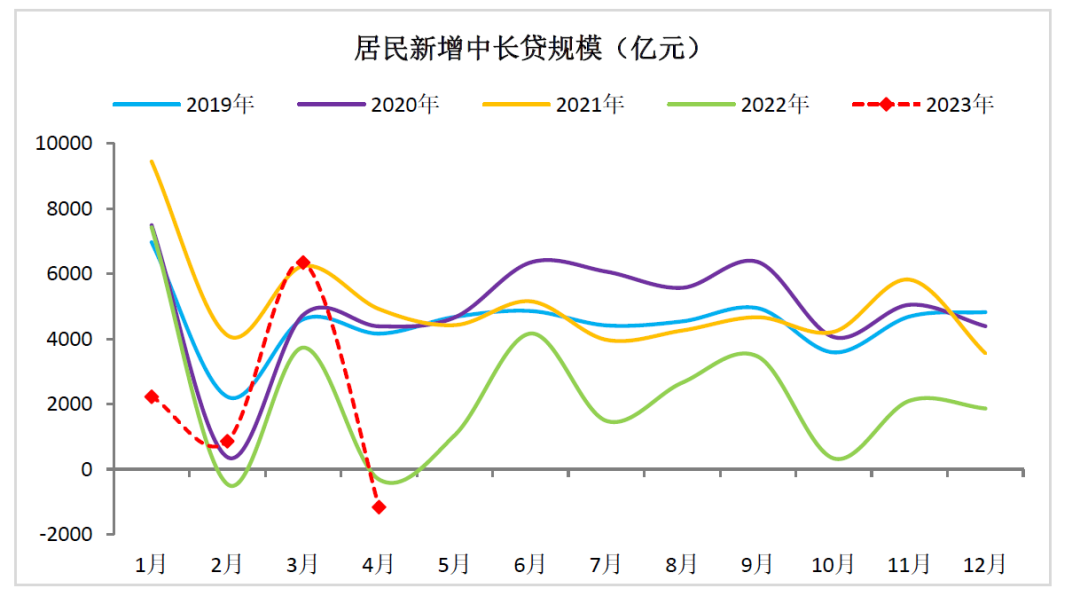

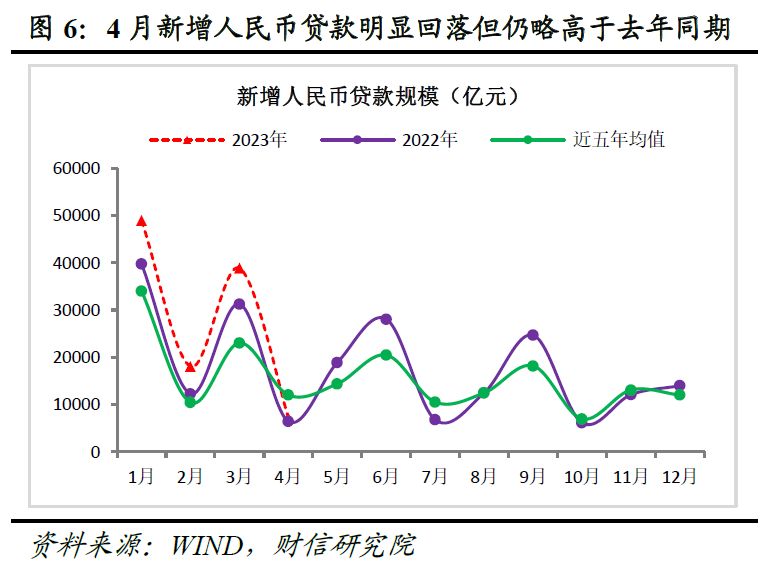

二是信贷方面,总量不及预期,结构上企业延续高增、居民融资再度走弱。4月份金融机构新增人民币贷款7188亿元,低于近五年均值约5000亿元,远不及市场一致预期。结构上,企业仍是加杠杆主力,如受益于低基数和低利率,企业中长贷、短贷同比延续多增,前者自去年8月份以来累计同比多增约5.5万亿元;居民部门新增贷款转负,居民中长贷创下历史单月新低,映射出居民购房需求走弱,居民需求不足矛盾凸显。

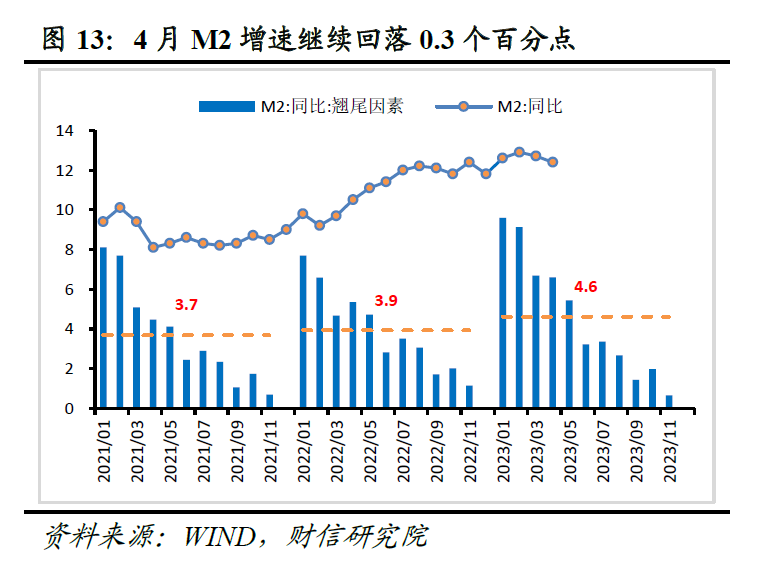

三是货币供应方面,M2增速较上月回落0.3个百分点至12.4%,连续两个月回落,主因基数抬升、财政存款增加、存款利率下调导致居民存款减少等。M1增速较上月提高0.2个百分点至5.3%,主要与服务消费恢复支撑相关企业现金流改善、货币活化相关。

二、预计短期内降息、降准概率小,货币政策重点支持薄弱环节等恢复

4月社融、信贷明显“降温”,但1-4月份国内累计投放的社融、信贷资金仍偏强,对本月金融数据总量不必过分担忧,但需更多关注地产恢复“式微”、居民消费需求不足等结构性矛盾。往后看,随着经济持续恢复、低基数支撑二季度GDP读数偏高,预计货币政策进入“观察期”,维持流动性合理充裕即可。预计短期内降息、降准概率偏小,货币政策重点发力结构性工具支持地产、科技等薄弱环节和重点领域加快恢复。

正文

事件:2023年4月份社融增量为1.22万亿元,比上年同期多增2729亿元;新增人民币贷款7188亿元,比上年同期多增649亿元;货币供应量M1、M2分别同比增长5.3%、12.4%,增速较上月末分别高0.2个百分点和低0.3个百分点。

一、信贷放缓拖累社融环比走弱,但低基数支撑社融同比继续多增

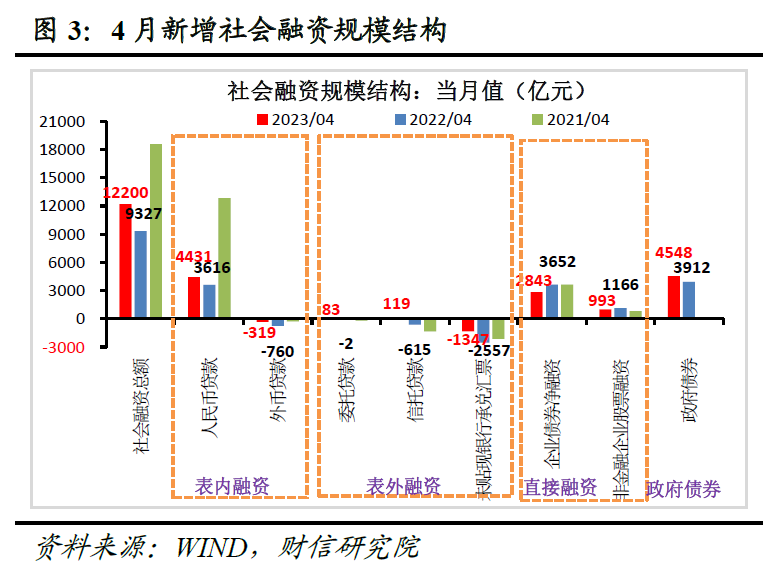

4月份社融增量为1.22万亿元,低于市场预期的1.7万亿元较多,但受去年疫情蔓延导致的低基数影响,仍比上年同期多增2729亿元(见图1);社融存量增速为10.0%,与上月持平(见图2)。分结构看:

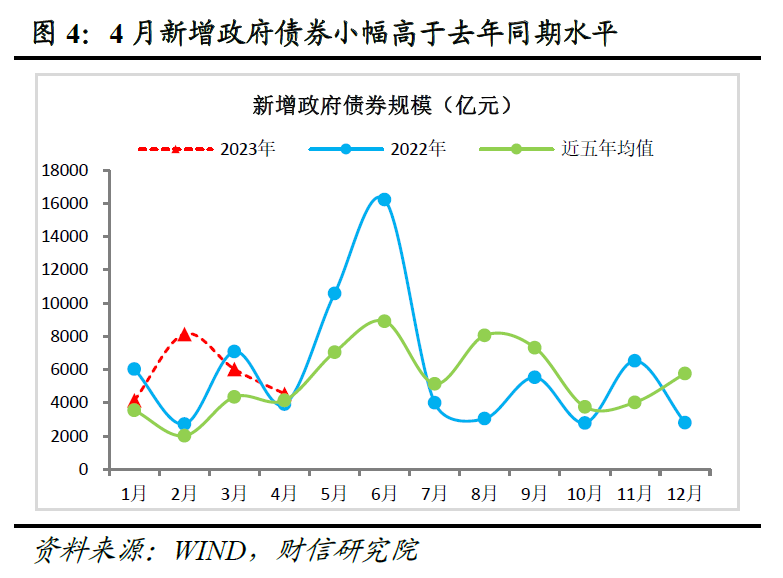

(一)表外融资、信贷和政府债券均对社融同比多增形成支撑。一是随着资管新规过渡期结束后非标压降任务告一段落,加上房地产企业等融资需求改善,以及去年同期基数偏低等因素影响,表外融资同比少减少2029亿元,对社融同比多增形成主要支撑(见图3)。其中,未贴现银行承兑汇票、信托贷款、委托贷款分别少减少1210亿元、多增734亿元和多增85亿元,前者为主要贡献力量,主要与部分表内票据融资转向表外,地产和基建融资需求回暖相关。二是受一季度人民币贷款(社融口径)新增超10万亿,透支了部分后续贷款需求和银行主动适度放缓信贷投放节奏,以及实体融资边际有所走弱等因素影响,4月新增人民币贷款(社融口径)4431亿元,仅为上月的一成左右,但去年同期疫情爆发导致有效融资需求不足、基数较低,支撑其同比仍多增815亿元(见图3)。三是同样受去年同期基数偏低的影响,本月政府债券发行量和净融资额虽环比趋于回落,但同比增加636亿元(见图3-4),也有利于社融同比多增,但2022年5-6月专项债集中发行,接下来政府债券基数将明显升高,或对社融形成扰动。此外,随着美联储加息步伐放缓、美国市场利率有所回落,本月外币贷款同比少减少441亿元(见图3),同比变化额连续两个月为正。

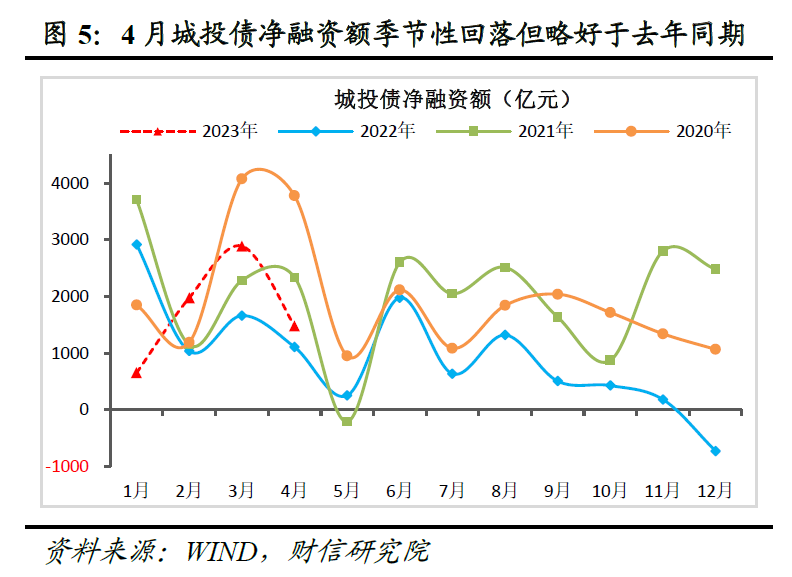

(二)企业债券、股权等直接融资对社融的拖累仍大。一是受城投偿还有息债务、借新还旧压力增加,基建融资需求增多,城投债券发行利率回落等因素影响,城投债净融资额连续3个月回暖,本月同比多增近400亿元(见图5),对企业债形成一定支撑;但近期银行竞相低价放贷挤占了部分信用债融资需求,加上企业盈利下降、投融资信心尚未完全恢复,4月企业债券净融资额总体同比减少809亿元(见图3),去年6月份以来的收缩态势仍未明显扭转。二是受资本市场波动加大、投资者对经济恢复力度存疑和海外银行业流动性风险事件扰动等因素影响,非金融企业股票融资同比减少173亿元(见图3),连续7个月同比减少,持续对社融形成负面冲击。

从1-4月份累计数据看,国内社融累计增量高达15.75万亿元,为2022年全年增量的49.2%,较去年同期同比多增2.76万亿元,其中新增人民币贷款(社融口径)同比多增2.45万亿元,贡献率高达88.6%,是绝对的支撑力量。受益于货币政策靠前发力、总体有力,年内社融、信贷持续同比多增,预计随着时间推移,企业、居民信心有望逐渐恢复,货币资金对实体经济恢复的支撑仍将不断显效。

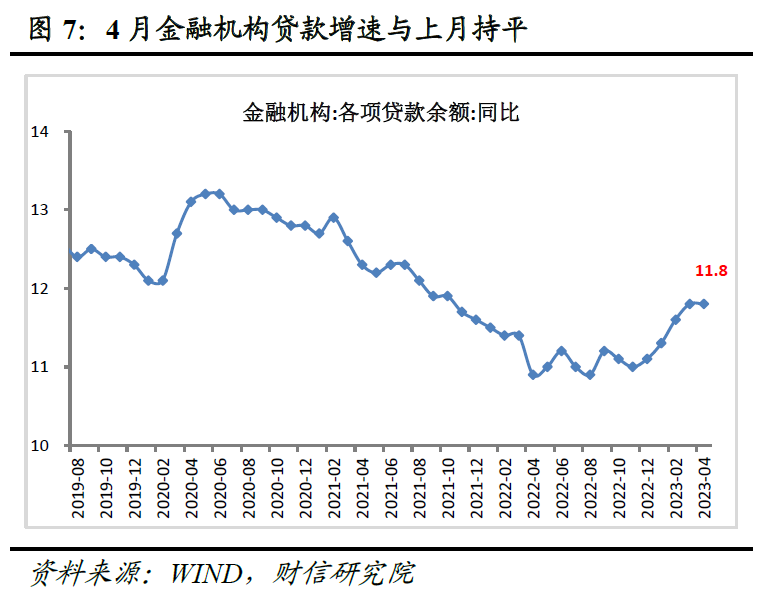

二、信贷不及预期主因居民融资转负,企业中长贷延续高增

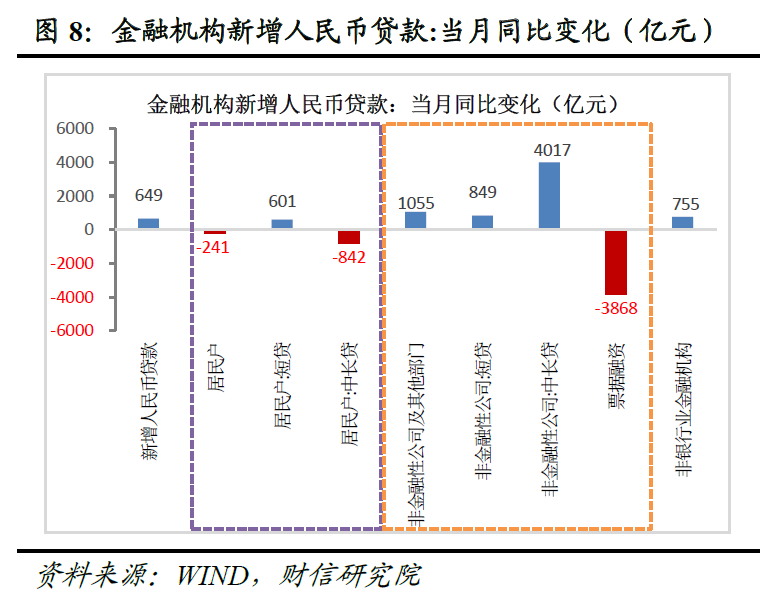

4月份金融机构新增人民币贷款7188亿元,低于市场一致预期和近五年历史同期均值较多,比上年同期多增649亿元(见图6);各项贷款余额增速为11.8%,与上月持平(见图7)。结构上,“企业强、居民弱”的分化特征依旧,企业部门仍是加杠杆主力,尤其是企业中长贷连续9个月保持同比高增;居民部门新增贷款转负,居民中长贷拖累显著,反映出地产需求端恢复偏弱,居民需求不足矛盾凸显。

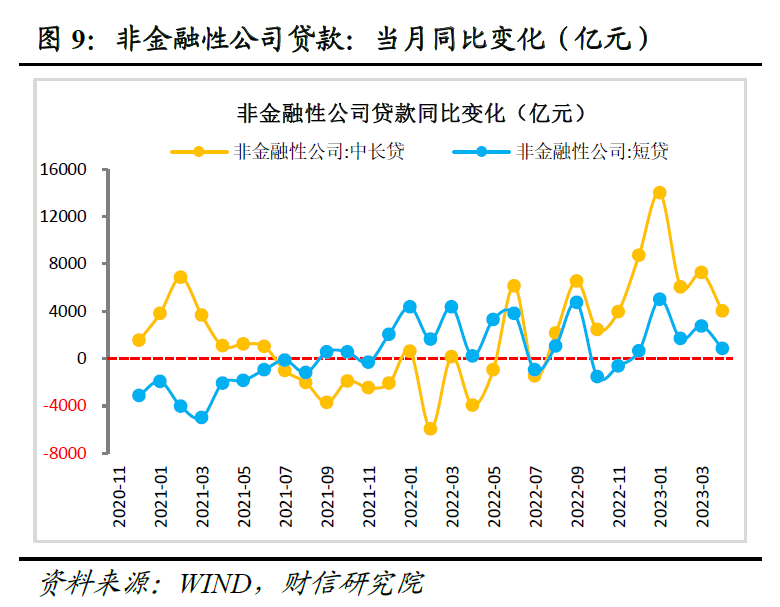

(一)企业端:低基数和低利率支撑中长贷、短贷同比延续多增,票据融资持续收缩。4月份,非金融性公司及其他部门新增贷款6839亿元,同比多增1055亿元(见图8)。其中,受央行引导金融机构扩大中长期贷款占比和一季度信贷投放过快导致信贷额度有所收紧的影响,企业票据融资同比继续减少3868亿元,1-4月累计同比减少2.17万亿元;受益于低基数、银行将贷款利率继续维持低位、以及服务业需求回暖等因素影响,企业短贷、中长贷分别同比多增849亿元、4017亿元(见图9),后者自去年8月份以来已累计同比多增5.5万亿元,前者同比多增主要源于低基数的影响,其本月新增规模已经转负。

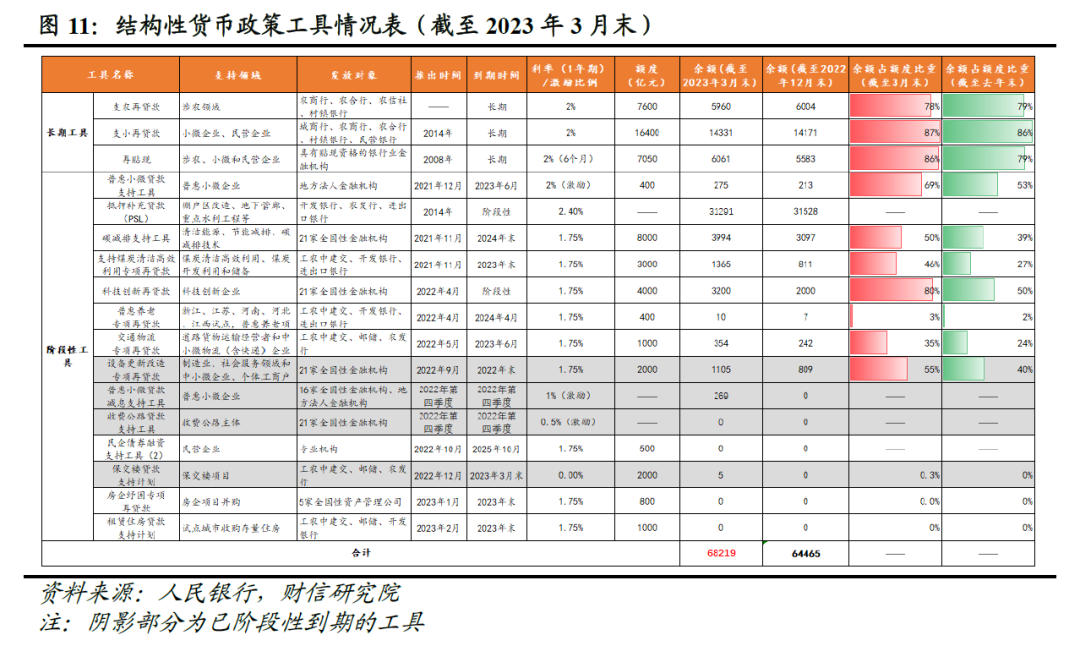

企业中长贷同比持续大幅高增,原因有四:一是近期多地银行竞相推出大量低息信贷产品,有力撬动了潜在融资需求,如目前部分地区优质企业长期贷款利率,甚至已与MLF利率和部分理财产品收益率倒挂,刺激了企业融资需求。二是3月份降准和科技创新再贷款、碳减排支持工具等结构性货币政策工具持续投放(见图11,一季度结构性货币政策工具余额增加3754亿元),为商业银行提供了大量长期限、低成本资金,加上近期中小银行下调存款利率降低负债成本,银行息差压力有所缓解、放贷意愿明显提升,为企业提供了充裕的低成本资金。三是受益于疫情对要素流动的制约减弱,国内企业复工复产、复商复市持续加快,服务业等受疫情冲击较大领域,自发性融资需求或边际改善较多。四是去年同期基数偏低对企业中长贷同比多增形成有力支撑,如2022年4月份新增企业中长贷仅2652亿元,仅为近五年历史同期的一半左右,有利于今年4月企业中长贷同比改善。

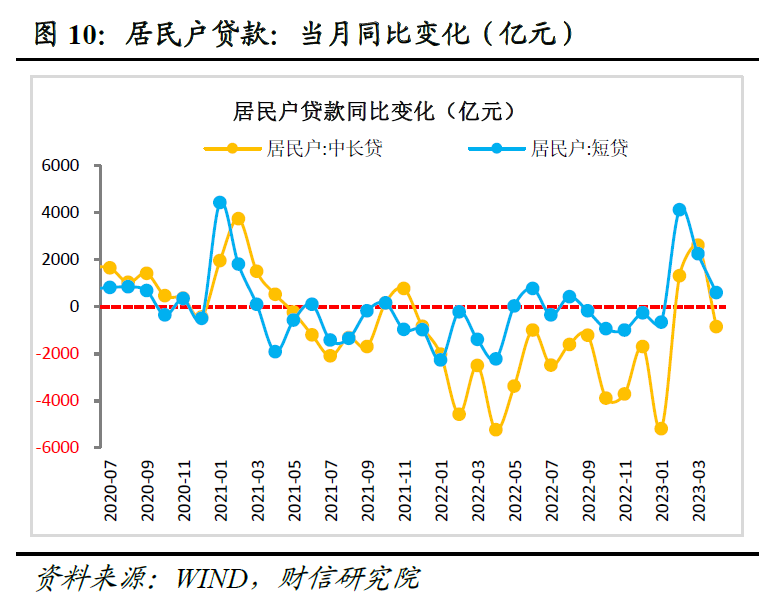

(二)居民端:短贷、中长贷双双转负,映射地产销售低迷、居民消费需求不足矛盾凸显。4月份居民部门新增贷款-2411亿元,再次转负,单月值仅略高于2020年2月和2022年2月疫情高峰期,同比减少241亿元(见图8)。其中,居民新增短贷-1255亿元,环比明显回落,但受去年低基数影响,同比仍多增601亿元(见图8和图10),居民短贷走弱或与低利率经营贷置换存量房贷现象缓解相关,也反映出居民大宗消费总体仍偏弱。同时,4月居民新增中长期贷款-1156亿元,为历史单月最低值,同比减少842亿元(见图8和图10),主要源于受疫情期间居民积压购房需求已基本释放结束和居民购房意愿仍不强的影响,房地产市场销售边际明显走弱,如4月份

30大中城市商品房成交面积环比下降20.6%。此外,居民利用存款提前偿还房贷的现象也对此形成一定拖累。

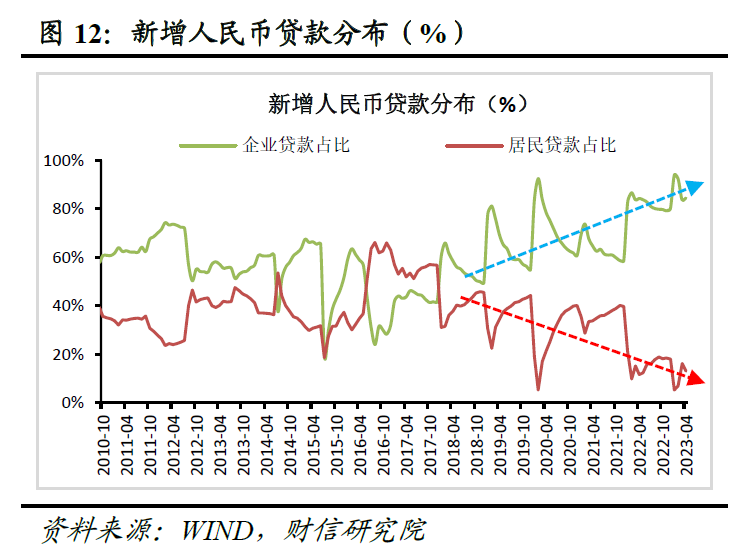

从1-4月份累计数据看,新增人民币贷款累计同比多增2.33万亿元,总体延续扩张势头。其中,企业部门是主要贡献力量,企业短贷和中长贷分别同比多增约1.02和3.13万亿元,占新增人民币贷款比重约85%(见图12);居民部门短贷同比多增约6300亿元,中长贷累计同比减少2100亿元,居民购房需求恢复仍偏弱。

三、基数抬升、存款利率下调等拖累M2增速回落,服务业现金流改善支撑M1增速回升

4月末M2同比增长12.4%,较上月回落0.3个百分点,连续两个月回落(见图13),原因主要有四:一是去年同期基数抬升不利于M2增速回升,如2022年4月M2增长10.5%,较上月提高0.8个百分点,不利于今年4月份M2增速提高。二是受缴税等因素影响,本月财政存款同比增加4618亿元,不利于阶段性增加同时段银行体系存款,对M2增速形成拖累。三是近期大量中小银行下调存款挂牌利率,导致居民存款意愿明显减弱,加上居民用存款提前偿还房贷,均不利于M2增速改善,如4月份居民新增人民币存款-1.2万亿元,同比减少约5000亿元。四是信贷扩张放缓导致贷款创造存款的信用货币创造减慢,也推动M2增速回落。

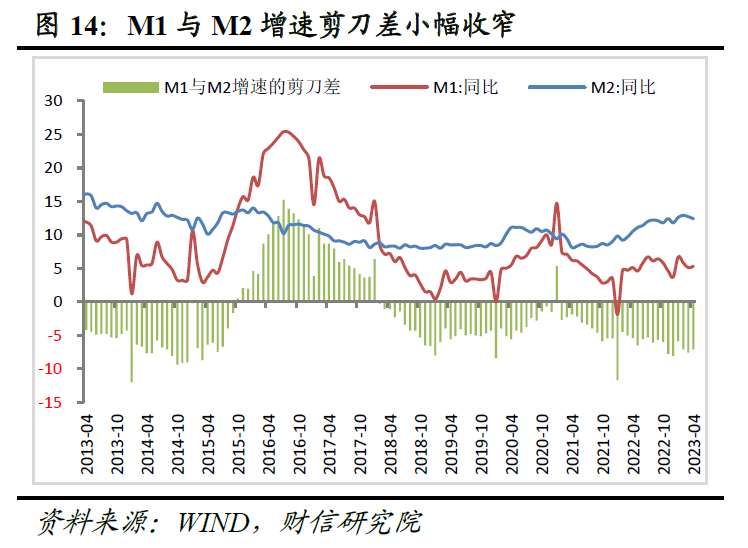

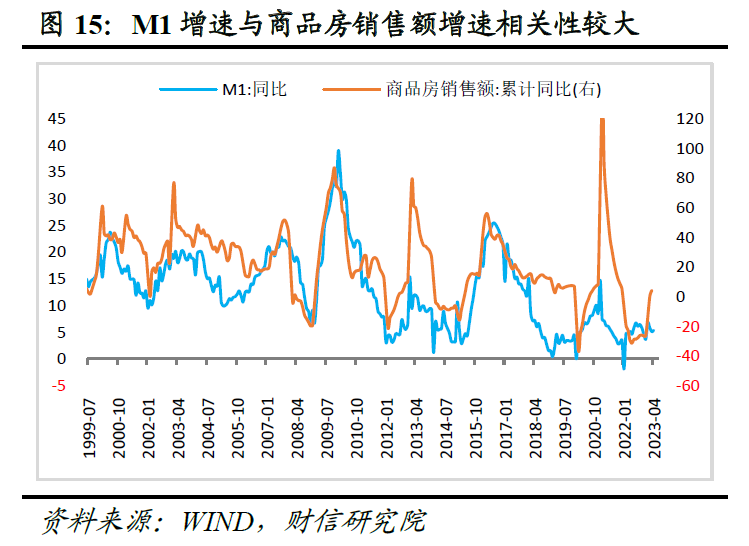

4月末M1同比增长5.3%,增速较上月提高0.2个百分点(见图14)。其中,占M1的比重超过80%的单位活期存款,其增速由3月的4.1%提高至4月的4.3%,是主要支撑因素,同期M0增速较上月回落0.3个百分点至10.7%,不利于M1增速回升。单位活期存款增速较上月回升或主要与经济活动恢复,尤其是以服务业为主的企业现金流改善相关。如1-4月份国内服务业PMI连续四个月处于50%的荣枯线上方,显示服务业活动持续恢复,相关企业现金流或明显改善,五一假期全国国内旅游出游人次同比增长70.8%,旅游收入同比增长128.9%,也反映出服务消费恢复势头强劲。往后看,经济持续恢复有利于M1增速回升,但房地产消费恢复偏慢、加上PPI降幅扩大和企业去库存拖累工业企业盈利延续负增长,未来M1增速回升幅度和速度仍待观察,如历史上房地产市场景气度与M1增速走势较为一致(见图15)。

4月份M1与M2增速剪刀差较上月收窄0.5个百分点,由上月的-7.6%收窄至-7.1%(见图14),重回修复通道,但修复仍偏弱。往后看,随着实体融资需求恢复,宽货币将加快向宽信用的转化,加上企业盈利有望在二季度筑底企稳回升,预计未来M1与M2的剪刀差有望继续收窄。

四、预计短期内降息、降准概率小,货币政策重点支持薄弱环节等恢复

受银行主动放缓信贷投放节奏和房地产等终端需求仍疲弱等因素影响,4月新增社融、信贷大幅“降温”,环比超预期回落,但去年同期低基数支撑两者同比仍小幅多增,1-4月份国内累计投放的社融、信贷资金仍偏强。往后看,随着经济持续恢复、低基数支撑二季度GDP读数偏高,预计货币政策进入“观察期”,维持流动性合理充裕即可,短期内降息、降准概率偏小,重点发力结构性货币政策工具支持地产、科技等薄弱环节和重点领域加快恢复。

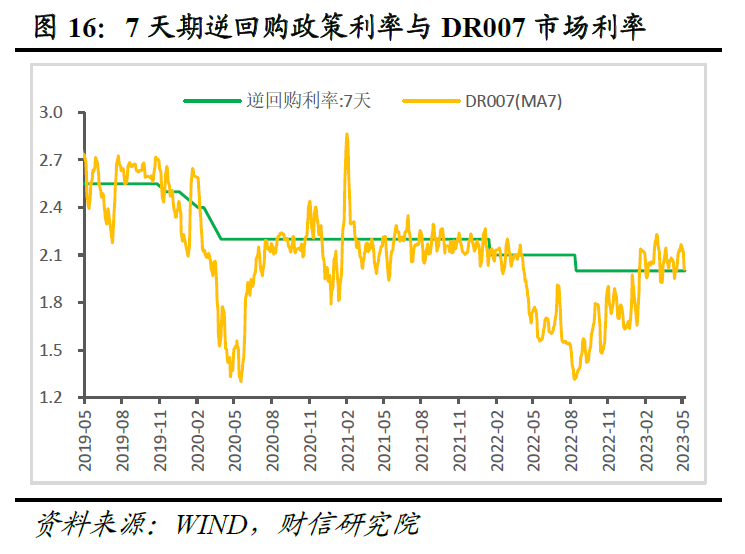

一是流动性方面,预计货币政策保持流动性合理充裕即可,短期内降准可能性不大。一方面,1-4月份社融、信贷投放偏强,实体需求也已处于恢复途中,加上今年政府工作报告定下的GDP增速目标较保守、低基数支撑二季度GDP读数偏高,货币短期内继续大幅宽松的必要性下降,或维持流动性合理充裕即可。另一方面,3月份降准如期落地,已一定程度上缓解了市场的流动性压力(见图16),下一阶段央行或主要通过加大公开市场操作维持流动性合理充裕即可,且目前国内加权平均存款准备金率已降至7.6%,降准空间日益逼仄,未来央行将更加珍惜政策空间、留有余地。

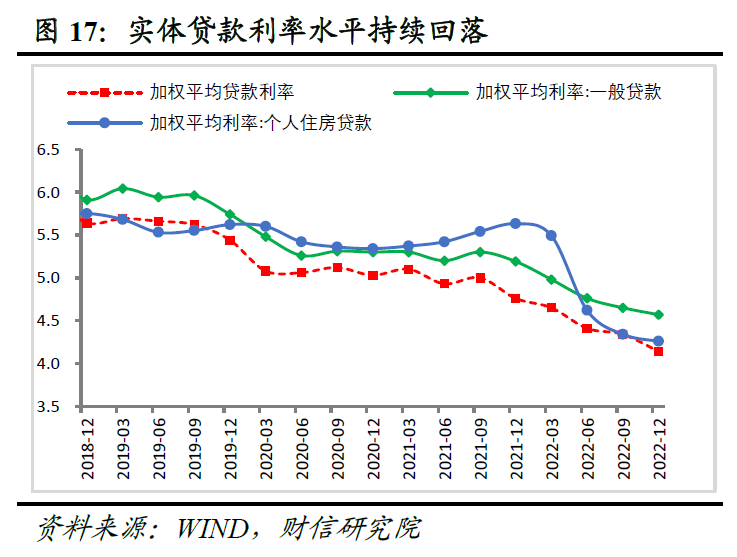

二是利率方面,预计短期内降息概率较小。一方面,央行领导多次在公开场合表示,我国实际利率总体保持在略低于潜在经济增速这一“黄金法则”水平上,当前的实际利率水平是比较合适的,向市场释放了明确的降息概率偏小信号。此外,1-4月份金融数据总体仍偏强、二季度在低基数影响下GDP读数或偏高,均进一步降低了短期内降息的可能性。另一方面,今年以来尽管政策利率并未调整,但受近期多家银行下调存款利率降低负债端成本、银行为抢占份额竞相推出低价信贷产品、3月降准增加银行低成本资金和低利率结构性货币政策工具继续部分替代降息作用(见图11)等多重因素影响,实体融资成本进一步回落较多,对经济恢复形成有力支撑。因此,预计未来央行或将继续发挥存款利率市场化调整机制作用和继续投放低利率结构性货币政策工具,部分替代降息作用,推动实体融资成本下降,对于直接动用降息工具将更加谨慎。

三是结构性政策方面,预计继续聚焦稳住地产融资,加大对科技、绿色等领域支持力度。一方面,4月份我国房地产市场销售边际明显走弱,地产投资意愿持续疲软,均表明继续加大对房地产的融资支持必要性仍强,这也是支持经济持续好转绕不开的坎。今年1、2月份央行先后新创设房企纾困专项再贷款和租赁住房贷款支持计划两项结构性货币政策工具支持地产恢复(见图11),预计未来金融对房地产的支持力度或不减。另一方面,为持续推动经济高质量发展,预计结构性货币政策将继续发力重点加大对科技创新、绿色低碳等领域的金融支持力度,但其他阶段性特征比较明显的结构性工具将及时退出,做到有进有退(见图11),预计制造业、绿色和普惠小微等领域贷款增速有望继续保持高增。

免 责 声 明|

本微信号引用、摘录或转载来自第三方的文章时,并不表明这些内容代表本人观点,其目的只是供访问者交流与参考。

市场有风险,投资需谨慎。本微信号所载内容仅供参考,不构成对任何人的投资建议。阅读者的一切商业决策不应将本微信号内容为投资决策唯一参考因素,亦不应认为本微信号所涉内容可以取代自己的判断,在任何情况下,本人及本人所在公司不对任何人因使用本微信号中的任何内容所引致的直接或间接后果承担任何责任。

本微信号涉及的本人所有表述是基于本人的知识和经验客观中立地做出,并不含有任何偏见,投资者应从严格经济学意义上理解。本人及本人所在公司对任何基于偏见角度理解本微信号内容所可能引起的后果,不承担任何责任,并保留采取行动保护自身权益的一切权利。

本微信号内容(除引用、摘录或转载来自第三方的文章),未经书面许可,任何机构和个人不得以任何形式复制、发表、引用或传播。

本人对本免责声明条款具有修改和最终解释权。

本文首发于微信公众号:明察宏观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。