财经网讯 “金融赋能新兴产业应该是一个讲求科学、经济高效的过程,对具体项目应该多角度科学论证、评判风险。”7月30日,金融专业人士、中金公司前总裁兼首席执行官、清华大学管理实践访问教授朱云来在“2022青岛·中国财富论坛”上表示。

金融专业人士、中金公司前总裁兼首席执行官、清华大学管理实践访问教授 朱云来

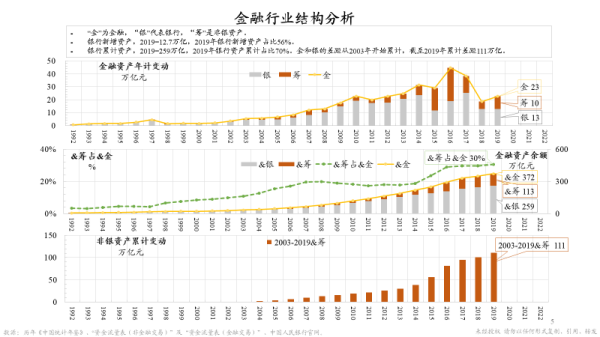

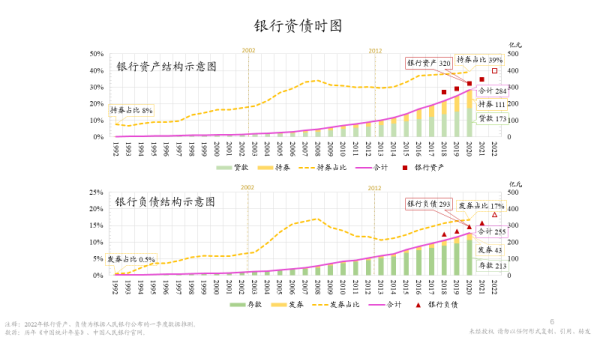

他指出,随着经济的不断发展,金融资产也在不断扩张。比如证券、保险、投资基金管理的非银金融比重在不断提升,银行的资产本身也发生了变化,早期银行主要资产就是贷款,现在持有的证券占比越来越高。

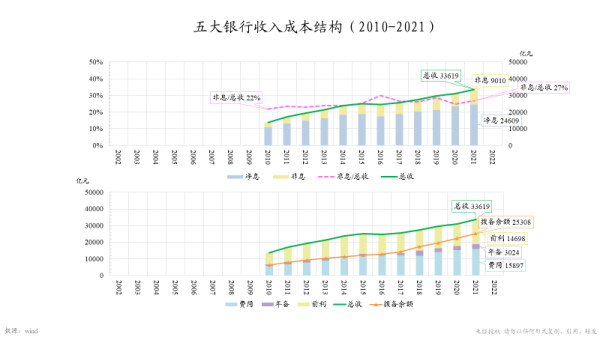

朱云来提到,银行的非息收入,也就是说银行提供的债券承销、保证、咨询等金融服务或者其他类型金融产品的收费等占比也是逐年递增。传统的银行或者说传统的金融,以贷款等间接融资为主,相对透明程度较低,内部程序比较复杂,所以它在某种意义上来说风险比较高。直接金融工具以债券或者股票为代表,往往由多个不同金融服务机构,如发行机构、评级机构等合作完成,并且不同程度上存在着市场交易,有投资者持续追踪博弈形成的价格更新,相对更为市场化,更客观。另外往往持有的人,除了银行机构之外,还有很多其他的投资机构乃至个人,相对来说风险更为分散一点。

“非银金融业的发展意义很重要,”他认为,非银金融助力产业发展,说到底还是要有专业的机构、专业的技术来判断实业投资项目、实体公司的优劣,能不能合理评价该投资的潜在成功率与风险,是否有系统持续的发展前景。

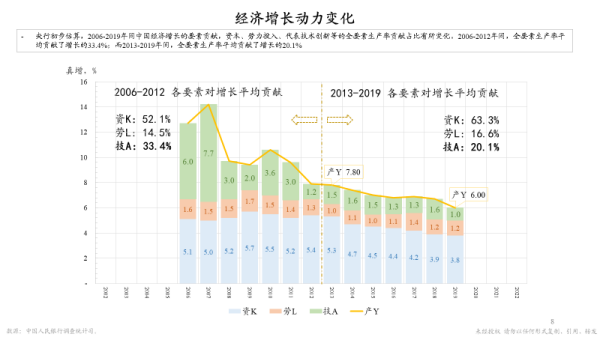

朱云来表示,经济的增长率可以进一步分解,除了劳动力、资本的数量投入之外,因生产技术的进步、生产效率的提高而导致的全要素生产率提升,才是推动高质量GDP增长的关键。从央行研究的数据来看,2006年到2019年,技术进步等拉动的经济增长占比在下降,技术进步贡献似乎有逐渐放缓的趋势,这是值得关注的;新兴产业很多都是高技术产业,需要更多重视推动,通过发展它们有可能实现经济全要素生产率的持续提升。

最后,朱云来以新能源领域为例交流对新兴产业潜力的看法。他指出,能源是很重要的一个领域,把过去燃煤为基础的电力体系,变成以光伏等新能源为基础的能源体系,它是有可能真正实现碳中和、零碳排放的,这是下一阶段中国经济发展的重要方向,中国新能源(600617)产业发展是可能为世界其他各经济体做出示范的。

他举例道,2021年末电力行业资产已超过19万亿元,其中固定资产占比很高,对固定资产而言有一个自然折旧的过程,如每一年会折旧5%;也就是寿命只有20年,折旧20年以后其账面价值就基本归零,而我国碳中和实现是一个大概20年到40年的过程,在这个逐步实现的过程中,不宜有过分的历史资产损失,可考虑让历史投资形成的非绿色资产自然折旧,即已经把它原来的投资成本回收后再替代。而用于替代的新建发电资产,应该是低碳乃至零碳的光伏等新能源发电设施,这样20、30年中自然就完成了历史发电资产的折旧退出、更为绿色的新能源设备普及性发展,我国电力系统可以平稳地转变为新能源为基础的新体系。

以下为部分发言实录:

主持人:下面请朱云来先生发表重磅演讲,他是金融专业人士、中金公司前总裁兼首席执行官、清华大学管理实践访问教授。带来的题目是《金融、实业与新兴产业》,有请!

朱云来:这一章节的主题是金融赋能新兴产业,我提炼了一下核心词,金融、实业、新兴产业。我可能偏宏观一点,待会还有很多嘉宾展开交流。金融赋能新兴产业应该是一个讲求科学、经济高效的过程,对具体项目应该多角度科学论证、评判风险,这里面有很多具体问题。我先讲一个偏宏观一点的系统基本状况,这样可能有助于我们理解金融如何赋能新兴产业。

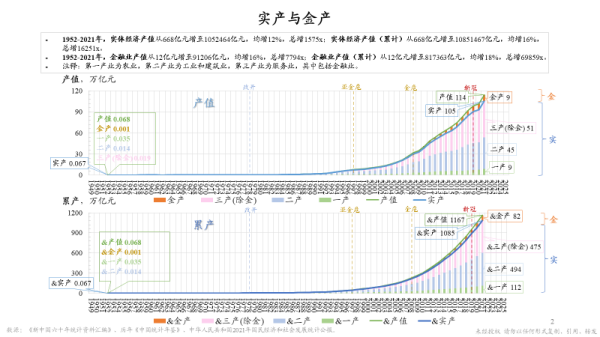

金融在我们整个经济里边的地位作用应该怎么去看?我们来看看下面第一张图。根据成立七十年的国家统计局公布的系统性统计数据,自1952年至今,金融产值是图中最上面的橘黄色,其余部分为实业,也可大致看出一二三产的比例结构变化。上图是每一年的产值,如果我们把每一年的产值再累加起来,就是下面这张图中绿线代表的累计产值为1167万亿,也就是说差不多70年的总产出合计是这个数字。

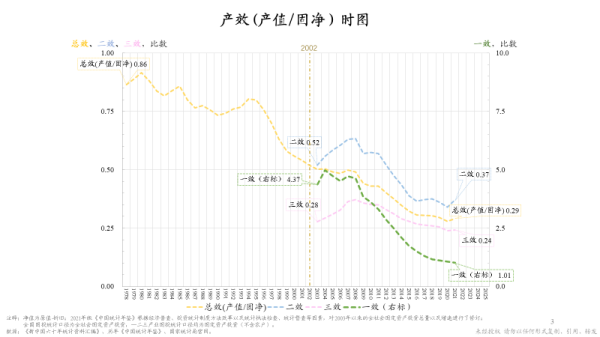

如果我们从投入和产出的角度分开看,把每年的固定资产投资也累计起来就相当于是经济的生产资本基础,用累计的固定资产投资形成的固定资产,并考虑每年折旧,形成固定资产净值。以每年产出比上固定资产净值的话,又给了我们一个观察投资产出效率的角度,即一个单位的投资,投到这个产业能够产出多少产值。从行业比较来看,工业为主的二产相对来说效率比较高。我们也看到有一个趋向,就是2008年金融危机后,总体是有点加速下降的。中国投资量比较大,形成的基础越来越大,相对的产值增加的增长会比固定资产增加的速度慢一点,有一个斜率意义的变化。

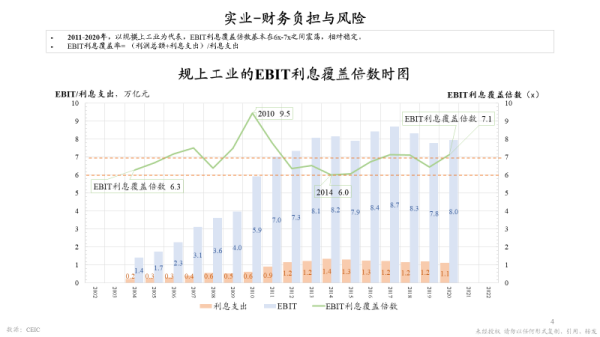

如果将经济分成金融和实业,那么实业部分要发展就需要借贷,就形成债务,这个债务要付利息,这些是实业和金融的很重要的关系连接点。下面以投资效率较高的工业为例看实业财务负担能力变化,2010年的高企是有比较特殊的宏观背景,之后基本上利息覆盖率是比较平稳的,还是具备付息能力,基本在6倍到7倍之间波动。当然这里讲的是系统的总体平均,不同产业可能不一样。

再往下看金融这一侧,国家统计局的资金流量表是国民账户体系的重要部分,可以从中推算出来国家总的资产负债表、其中也包括各类金融资产等等。下图中我们展示了推算的每年金融资产变动。1992年时规模很小,随着经济的不断发展,我国金融资产总规模在不断扩张,而如果把金融进一步区分成传统的银行(下图银灰色),和非银金融(下图砖红色),如证券、保险、基金等,也可以看出来非银金融比重也是在不断提升的。

下图中间的图是累计的情况,每一年资产变动累加起来是存量或余额的概念。通过这条绿色虚线可以清楚看到,非银金融比重逐渐在提升,至今已占到30%,比90年代初明显提高。最底下图里“筹”是我们对非金融银行业的简称,所以体现得也是非银金融资产规模从2003年累计到2019年末,余额已达到百余万亿元,最近十余年非银金融正变得越来越重要。

下面这张图是利用资金流量表推算的统计,早期主要金融资产就是贷款,现在持有的证券占比越来越高,现在投资证券占比已达到39%。同口径比较,美国代表的银行,如摩根大通银行持有的债券占比已达到三分之二,贷款占三分之一。我国目前还是相反,三分之一多是债券,三分之二是贷款。

从银行收入的角度亦可看出相似趋势。银行的非息收入,也就是说银行提供的债券承销、保证、咨询等金融服务或者其他类型金融产品的收费等占比也是逐年递增。传统的银行或者说传统的金融,以贷款等间接融资为主,相对透明程度较低,内部程序比较复杂,所以它在某种意义上来说风险比较高。直接金融工具以债券或者股票为代表,往往由多个不同金融服务机构,如发行机构、评级机构等合作完成,并且不同程度上存在着市场交易,有投资者持续追踪博弈形成的价格更新,相对更为市场化,更客观。另外往往持有的人,除了银行机构之外,还有很多其他的投资机构乃至个人,相对来说风险更为分散一点。过去一般讲传统金融时,也有人在同时关切银行系统性风险,从这个角度看非银金融业发展意义也具有一定的重要作用。

这些非银金融所做的融资,归根结底是助力实业发展。同时还是要有专业的机构用专业的技术来判断实业投资的项目,通过合理评估该投资的潜在成功率与风险,以及科学有效合理的去判断它是否有系统性可持续的发展前景。

下面讲一下新兴产业。下图是央行做的一个研究,还挺能说明问题的,这里有一个全要素生产率的概念。经济学的原理告诉我们经济增长,就是图中黄的那条线,相当于我们的实际增长率,是可以被进一步分解的。这里我们需要明确一下经济增长是因为资本数量的投入(蓝色柱体)更多,还是因为劳动力投入(橙色柱体)更多来驱动,当然还有第三个因素(绿色主提),即除了劳动力的投入,资本的数量投入之外,生产技术的进步、生产效率的提高,也就是所谓全要素生产率提高也会推动GDP的增长。

根据央行研究的数据,2006年到2019年,可以看出来全要素生产率在早些年的贡献还是较高的,但是后面技术进步对经济增长的贡献相对变小了。比方说最后一年我们的产值是6%的实际增长,其中1个点是因为全要素生产率提高,3.8个百分点是因为资本投入,还有1.2个百分点是因为劳动力方面数量投入及质量提高带来得;也就是说技术进步占了约1/6,贡献了6%经济增长的百分之17左右。从数据上来看,我们技术进步速度似乎有点逐渐放缓,因此我们对产业及其技术进步还是应该积极且正确提倡的。

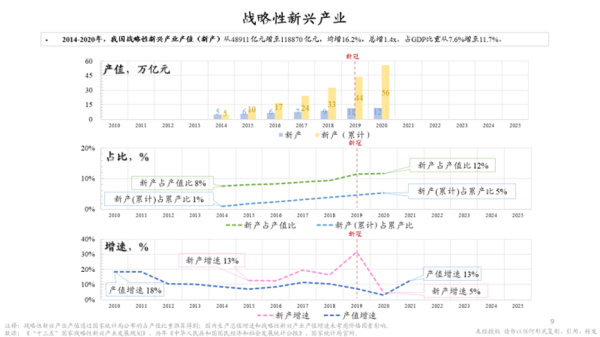

根据我们能找到的数据做简单分析,我们再来看看新兴产业,上图是我们每年新增的及累计新增产值(黄色柱体),中间是讲产值占比从2014年的不到8%提升到接近12%,我们可以从图中看出,前期增速较快,后面可能是由于新冠疫情后多方面原因影响下略有回落。新兴产业很多都是高技术产业,需要更多重视推动,科学审慎地系统分析来判断它们的发展是否有可能实现经济全要素生产率的可持续提升。

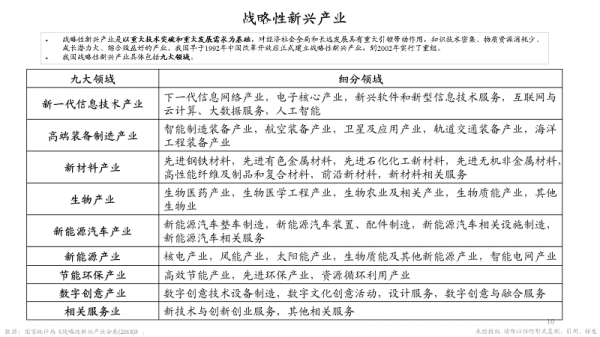

我们再来看看战略性新型发展大致分类,在这里时间关系我就不赘述了。

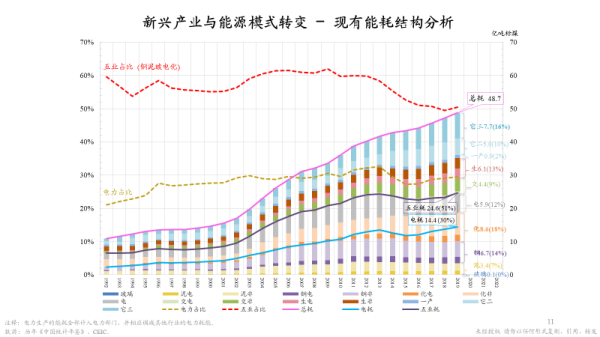

中国新能源(也含新能源汽车、节能环保)产业是新兴产业的一个很重要的方向,因为它们都在努力解决能源及碳排问题。能源对我们的生产生活是非常重要的。下图粉色线是能耗总额,1992年的时候,我们大概是11亿吨标准煤,到2019年已提升到48.7亿吨标准煤,2021年更是达到52.4亿吨标煤,涨了5倍。

上面图里我也分拆了一下,消耗这么多能源都做了什么呢?我大概分了一下五个重要行业,五个高耗能行业,包括钢铁、玻璃、水泥,这都是跟过去建筑业直接相关的,然后是发电方方面面都需要的基础,还有就是化工。如果把这五个加起来就是占到50%多,其他还有一些如交通4亿多吨,占总能耗的9%,还有生活能耗6.1,占比13%。分解能源能耗的用途后,就清楚对应碳中和目标的实现路径分解,否则不可能达到碳中和。比方说电,我们现在要烧14亿吨煤,按照现况需求,如果通过光伏发电是否完全替代煤电,同时碳排减少甚至清零我想可以通过技术实现?再例如,钢铁现在用焦炭,是否有新的技术来替代?,用碳把三氧化二铁等里面的氧置换出来。如果是氢气来完成还原置换,是不是就可以把焦炭替代了,这样钢消耗现有的6.7亿吨也可能大幅下降。这个过程有点像医生再做手术,如何更加科学合理是很需要重视的,要遵循科学原理。

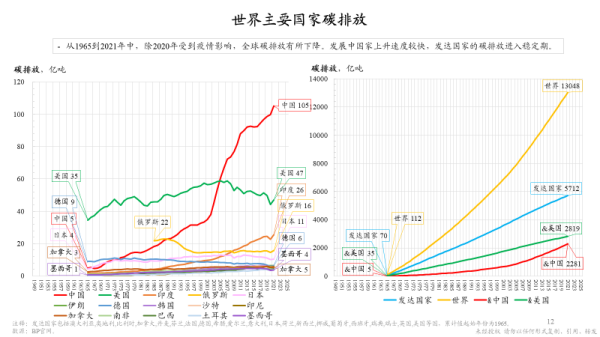

刚才讲碳耗,也有碳排的问题,下图可以看到,我国的碳排也在迅速增加。右图是累计的概念,我们跟随数据,追溯一下1965年开始的排放情况。

在过往的演讲当中,我曾经有讲过1850年开始至今的碳耗等情况随着我国经济发展的迅速提升,我们的碳排状况此前也在随之快速提升,累计的碳排甚至在迅速接近美国。的确,过去历史上排得比较多的国家是包括美国在内的发达国家。发展中国家有权要求公平,但如果坚持要求和排放多的国家或经济体一样,可能也是不适宜的,现在累计排了13048亿吨的二氧化碳,可能接近甚至到了临界点,毕竟近年来气候、全球冰川都开始发生系统性变化。毕竟我们只有一个地球。这也是我们必须要考虑双碳的道理。

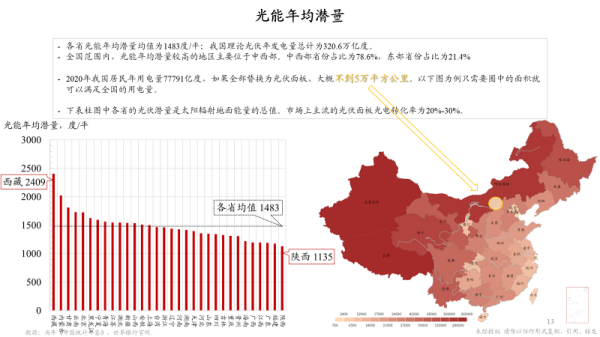

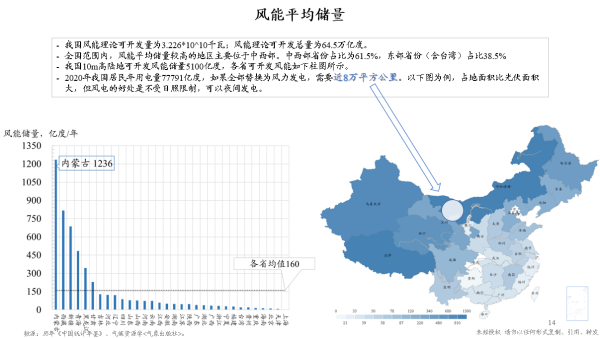

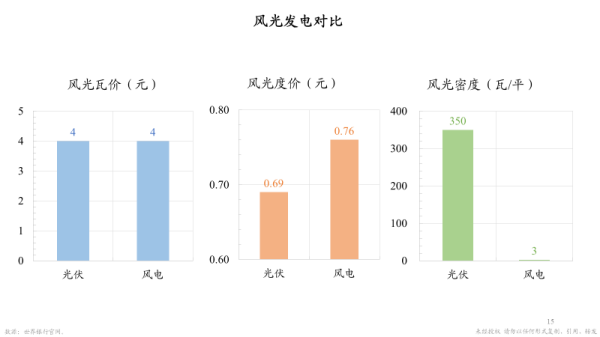

光伏为主的新能源替代煤电将是双碳目标的重要解决思路。图中显示各省光照的排序,颜色越深越强,一平方米一天发0.5度电。现在一年电耗总共8万亿度。地图上的圈,就是只要相当于这么大一块地方就够满足我们全部电力的需要。光伏发电有输送和储蓄的问题需要考量,光伏能源潜力高的地方在偏西北,而我们主要的生活生产用电地方在东南,光伏是白天有,晚上没有,怎么办?晚上没有的话,你需要白天多发一部分,把它储存起来,比方说利用抽水需蓄能电站等,可以做到白天多发一些点电,就像来翻倍图中圆圈,存起来为晚上使用。

风能等之前讲过,时间关系,这里就不展开了。

如果我们8万亿度电一年,按照计算,日均就是约220亿度电的需求。光伏也是可以日复一日来替换传统发电方式进行工作,200亿度的日均诉求,按照的计算折算下来,白天一百亿度,我们需要约2.1万平方公里安装光伏设施,如果按照价格折算应该是13万亿投资。晚上那一半的解决方法,需要白天发电并存储起来,这里面有两个可能选择的存储方式。一个是抽水蓄能,还有一个氢气发电,白天用光伏发电把水电解成氢,晚上把氢气发电变回水,同时发电,初步估计需要约36万亿投资。当然这有一个效率损失的问题,因为总有一定的能耗损失,可能要多用一些电做利用补偿,亦为一个平衡的概念。此处计算是示意性的,还有一些细节要研究,考虑的可能不一定很周到,需要各专业进行系统地核实计算。我想工程上是具有可行性的,真正变成碳中和,需要为未来提供新的发展路径。

如果我们把过去燃煤为基础的电力体系,变成以光伏为基础的能源体系,科学审慎可持续发展路径,真正达成碳中和目标,虽然还有一段路要走,但至少目标是明确的,转型发展路径也是合理的,共同为了守护地球这个唯一的共同的家园还是值得达成零碳排的。通过自然折旧、逐步替代并产生新投资需求,这将是我们下一部分经济发展的重要方向之一,在这个领域我国是完全可能为世界经济做出一个示范的。

2021年末电力行业资产已超过19万亿元,其中固定资产占比很高,对固定资产而言有一个自然折旧的过程,如每一年会折旧5%;折旧20年以后其账面价值就基本归零,而我国碳中和实现是一个大概20年到近40年的过程,在这个逐步实现的过程中,可考虑让历史投资形成的非绿色资产自然通过例如20、30年折旧,把它原有投资成本回收后再替代。而用于替代的新建发电资产,应该是低碳乃至零碳的光伏等新能源发电设施,这样在未来20、30年中自然就完成了历史发电资产的折旧退出、更绿色的新能源设备普及性发展,我国电力系统可以平稳地转变为新能源为基础的新体系。

我就讲这么多。谢谢!