上周二,零对冲预测3月末美股市场将发生资金流冲突,一方面是巨大的抛售压力,摩根大通预计共同基金抛售额可能高达3160亿美元;另一方面是以波动率为导向的机构和一些量化基金可能会加大购买量,因为3月份的恐怖指数(VIX)已经飙升至过去12个月以来的高值,这是出手的好时机。

野村证券(Nomura)的Charlie McElligott在最新报告也赞同这个观点,基于观察,分析师表示,正是因为波动率控制和量化基金买入,在上周五欧洲股市收盘后,美股逆转了跌势。

这些买家力量有多强大?我们不妨举出一系列数据。

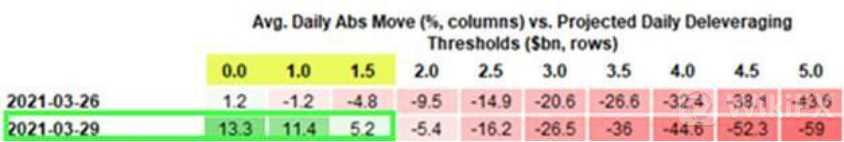

野村证券分析师认为,第一波购入的资金流是专注于波动率指数交易的买盘。一个月前,波动率VIX指数回撤减缓,但现在又开始加速回撤,这可能提供了一个抄底的时机。因此,野村的模型估计,到时大约会有165亿美元的买盘,如果这个数值的误差在1.5%区间内波动,也将导致周一出现一波巨大的买盘。

第二股买家力量应该是做空Gamma套期保值的交易者。这是一种期权对冲,所谓做空Gamma,是指当Delta(期权价格变动与标的资产价格变化的比率)上升幅度超过预期,做市商就需要做空Gamma(衡量Delta值对标的资产价格变化的敏感度),买入更多的股票进行对冲。去年9月,多个科技股暴涨,分析师挖掘背后的原因,指出做空Gamma可能是一个幕后推手。

零对冲分析师指出,目前一买一卖两股力量正在对抗,月末美股将大幅调仓,但养老金抛售进程可能因大规模的期权买入而受阻。

接下来会发生什么呢?在过去几个交易日中,分析师Charlie McElligott与不同类型的投资者进行了广泛的交谈,得到以下观点:

由于复活节假期即将来到,市场流动性不足,以及考虑到季末调仓所带来的风险,参与市场的投资者数量将会逐步减少。

本周五的风险最高,因为市场预计周五公布的非农就业人口(消息人士称预计达60万人)和失业率将会大幅上升。当日正值复活节,美股休市,债市提前收盘。

这就引发人们的担忧,近期美国国债才刚刚经历过一轮短期的大幅调仓,周五公布的经济数据可能会带来再次抛售债券的风险。大家须尤其警惕下周一美股的行情。到那时候,已经进入4月了,是一个新的季度了,届时养老基金将结束大幅调仓。

由于市场预计经济数据会改善,在数据公布之后股票投资者就需要重新评估风险。目前市场正关注春季的疫苗接种计划以及经济刺激计划,市场情绪普遍认为经济出现复苏的迹象,这可能会推高周期性行业,并再次打压非周期性行业。

另外,美债收益率波动的大小可能会影响美联储对通胀的看法,以及决定美联储是否继续让美债收益率继续上升。有分析师指出,美联储可以继续短暂容忍通胀率上升,但这只是权宜之计。如果通胀下限提高,例如从2.4%降至1.7%,变成了从2.5%降至2.2%,那么情况将会变得一发不可收拾。